金融審議会「市場ワーキング・グループ報告書」に記載された、「高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は約5万円となっている。」といった表現が不適切ではないかと議論を呼んでいます。

基になっているデータは、家計調査報告2017年の高齢夫婦無職世帯のデータで、このデータ自体は統計局のホームページなど既に公開されているものですから今回の報告書で初めて発表されたものではありません。

また、「毎月の赤字額が約5万円となっている。」という表現は、一定の貯蓄から充てていると思われるので「毎月約5万円を収入に加算し生活している」と言い換えたほうが良いかもしれません。

総務省が実施している家計調査報告(貯蓄・負債編)-2018年(平成30年)平均結果(二人以上の世帯)によれば、60歳~69歳の平均貯蓄額は、2327万円。70歳以上の場合は、2249万円の貯蓄があるので世帯の多くは将来を見据えつつ貯蓄を使っていると思われます。

無職高齢者世帯持家率94% 住宅ローン返済なし世帯の平均は56歳

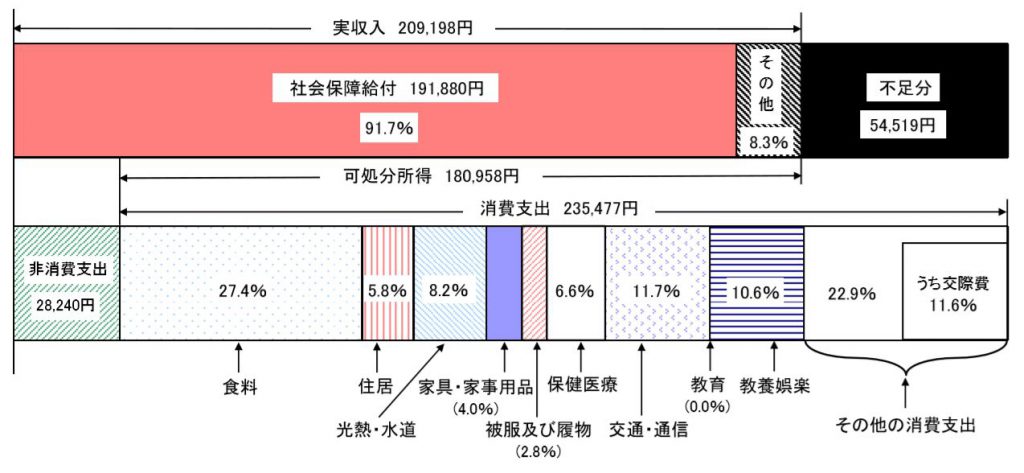

家計調査報告2017年の高齢夫婦無職世帯のデータは、以下の通りです。あくまでも平均値であるので、表の通りに生計を立てているわけではありません。一つの目安になります。

このデータで、留意したいのが住居費が消費支出235,477円に対して5.8%と極めて低い点です。ざっと試算しても2万円未満ですので、通常の家賃としてはあり得ない数値です。

同調査の無職高齢者世帯の持ち家率を見ると、94.0%となっており上記の数値は、大半の人が持ち家である前提で5万5千円弱を実収入にプラスして使っていることになります。もし、持ち家で無ければ必要な貯蓄額の目安は、2000万円でも厳しいかもしれません。

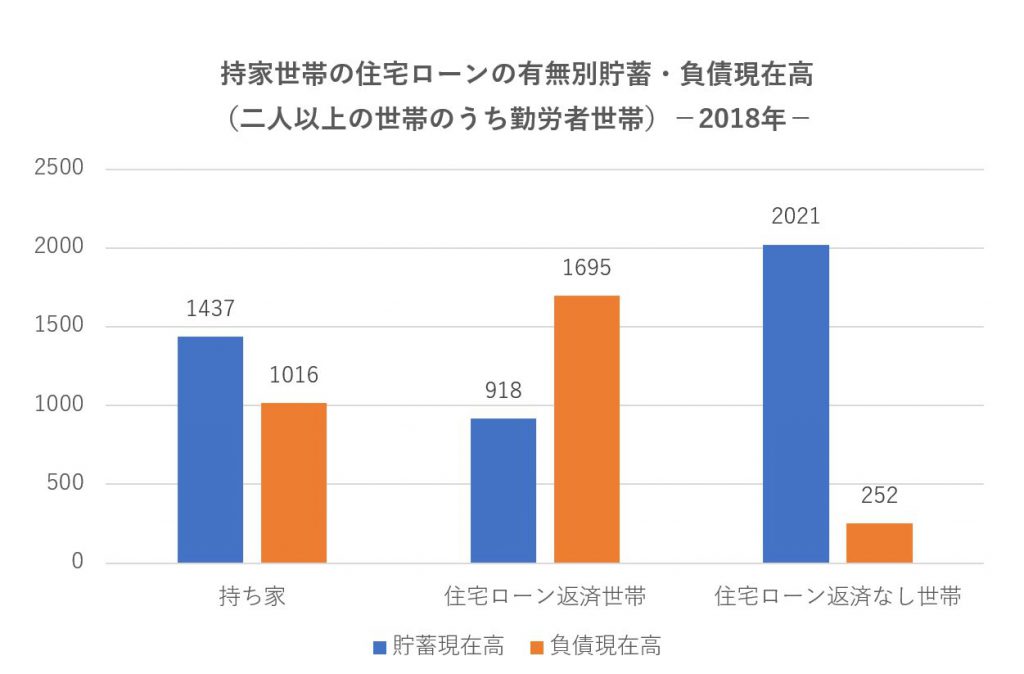

では、持ち家の人はどんな資産構成になっているのでしょうか。総務省の家計調査「持家世帯の住宅ローンの有無別貯蓄・負債現在高 (二人以上の世帯のうち勤労者世帯)-2018年-」によれば、持ち家の人の平均的な年齢は、50.9歳。勤労者世帯の78.6%が持ち家です。

また、住宅ローンの返済世帯の平均年齢は、46.4歳。負債現在高は、1695万円で貯蓄現在高は918万円。住宅ローン返済なし世帯の平均年齢は56.0歳で貯蓄残高は2021万円もあります。平均的に見ると、持ち家があり堅実に貯蓄している人がかなり多いということでしょう。

持ち家と貯蓄の両立が将来の安心に 自分価値で選べば選択肢は豊富

若いカップルの方の中には、持ち家と貯蓄の両立なんて難しいと思っている人は多いのではないでしょうか。経営の神様といわれる松下幸之助さんは、常に余裕を持って経営にあたる「ダム式経営」を提唱されました。これは、家計にも言えることだと思います。まずは、使い方を変えて少しづつ水(お金)を貯めていくことが大切です。

まずは、収入から支出を引いた額をプラスにして足し算していくことが重要です。限られた予算の中で、持ち家と貯蓄を両立することは簡単なことではありません。早めのスタートが有利なのは言うまでもありません。

60歳時点の貯蓄を考えると住宅の購入予算も重要になってきます。この場合、一生ものの家を買うのか、住み替え前提で家を買うのかで選択肢も変わってくるでしょう。

自営の方を除けば、65歳を過ぎて住宅ローンが残っている状態は避けたいところ。ローンが残るのであれば、リタイア後に売却して残債を完済して住替えるという選択肢も一つでしょう。

自分価値にあった価格の抑えられた中古住宅を選ぶのも選択肢です。築30年でも状態の良い約2000万円の中古戸建てを購入、築50年のリノベ後の約1000万円の3LDKマンションを購入、築35年程度の郊外の80平米超の1500万円程度のマンションを購入して自分たちでリフォームなどなど。

不動産コンサルティングの現場で、こうした物件を堅実に選ぶ若い人たちを目にして来ました。住宅・土地統計調査によれば、2018年の全国の空き家率は、13.6%。東京都でも10.6%となっており以前よりも住宅を選びやすい状況になりつつあります。

資産7000万円の家に住んで、負債が3500万円、貯蓄が500万円の人と、資産2000万円の家に住んで、負債が0、貯蓄が2000万円の人。バランスシートで見れば、資産は4000万円で同じです。どちらの選択肢もありだとおもいますが、少なくとも50代以降はバランスシートはプラスに持っていきたいですね。

年金を設計した頃に、予期しなかった超長寿社会という時代。人生どうなるかわからないですから、どの程度準備すれば良いかの答えはきっとないでしょう。但し松下幸之助さんが言ったようにどういう展開になっても良い備えは重要。貯蓄をする、無理せずに家を買うというコトはその一歩だと思います。

【編集後記】

50歳にもなると、多くの知人、友人は家を持っています。50歳前後から住宅ローンを完済した人が出てきます。一様に話すのが、「生活のやり繰りが楽になった」ということ。住宅ローン返済分が、支出が増えなければ貯蓄に回せるのでライフプランも組み立てやすい。

良質なサービス付き高齢者住宅に入るのには、かなりの費用が掛かります。先々を考えると幾らあれば安心というわけではありません。とは言え、備えあれば憂い少なし。まずは、家計を見直しから始めてみてはいかがでしょうか。