マンション価格が全国的に上昇する中で、購入予算に対する年収倍率が上昇しています。「2019年度 フラット35利用者調査」によれば、2019年度の新築マンションの年収倍率は、全国平均で7.1倍、首都圏では7.5倍に上ります。同調査を参考に、無理のない資金プランについて考えます。

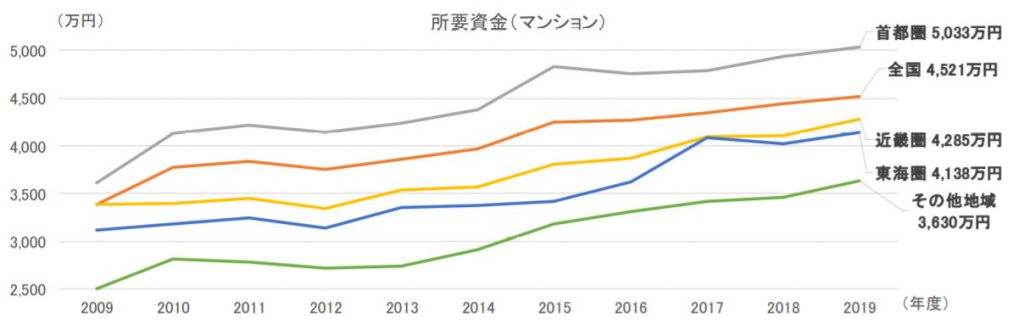

新築・中古ともに購入価格上昇 首都圏新築マンションは5,033万円

「2019年度フラット35利用者調査」は、フラット35利用者の属性、住宅の概要等を、2020年3月31日現在のデータに基づき集計したものです。2019年4月から2020年3月までに機構が承認を行った案件(借換えを除く)83,513件の集計データです。

機構では、毎年集計を公表しており過去の集計結果と比較することで、融資を利用した方の住宅購入トレンドを知ることが可能です。これから住宅ローンを利用して住まいを購入する方の資金計画の参考にもなるでしょう。今回は、マンションについて購入動向を紹介します。

購入予算は、過去10年間で全国的に上昇しています。2019年度の所要資金(購入価格)は、全国平均で4,521万円。首都圏では、5,033万円となっており近畿圏4,285万円、東海圏4,138万円、その他の地域は、3,630万円となっています。

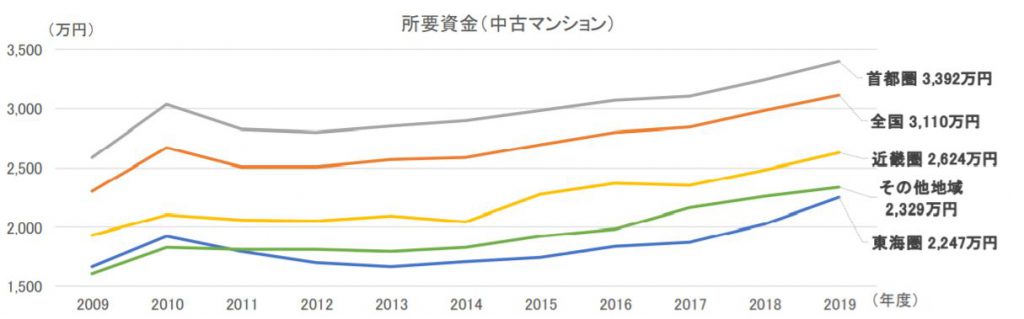

また、中古マンション価格も上昇傾向が見られます。2019年度は全国平均で3,110万円、首都圏3,392万円、近畿圏2,624万円、東海圏2,247万円、その他の地域2,329万円となっています。

新築マンション、中古マンションの購入価格の上昇は、年収倍率も大きく引き上げています。

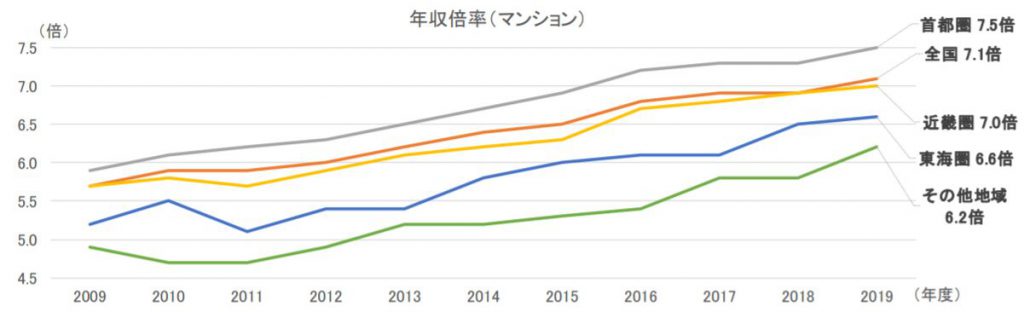

新築マンションの年収倍率 首都圏7.5倍、近畿圏7.0倍 全国的に上昇

10年前に6倍を割っていた新築マンション年収倍率は、大きく上昇しています。2019年度は、全国平均で7.1倍に。首都圏では7.5倍に上ります。近畿圏でも7.0倍となっており価格上昇の影響が年収に対する購入予算にも表れています。

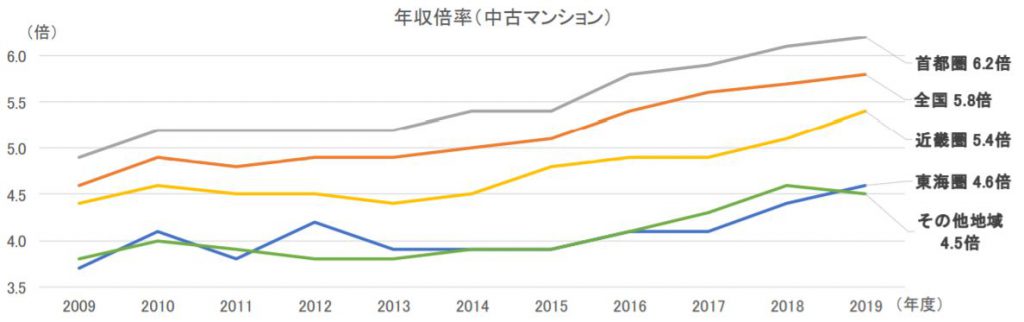

中古マンションの年収倍率も上昇しています。2009年度は首都圏でも5倍を割っていましたが、2019年度は6.2倍に上昇。全国平均でも5.8倍まで上昇しています。

購入価格5,032万円に対し資金調達は4,227万円 借入年収倍率は約5.4倍

「2019年度フラット35 マンション融資利用者」の首都圏マンションの主要指標を見ると、年齢が41.1歳、家族数は2.4人、世帯年収は788万円となっており、5032.5万円の購入価格に対し住宅面積は64.2㎡です。

手持ち金は805.1万円、機構による融資と合わせた資金調達額は4227.4万円。これを世帯年収で割ると約5.4倍となります。ある程度手持ち金を購入予算に充てることで、借入額は抑えられています。購入価格に対する年収倍率は上昇傾向にありますが、資金調達額は堅実であること(平均値では)をデータが示しています。1カ月当たりの返済額は、133,000円で総返済負担率は22.8%です。

筆者の経験では、借入額に対する年収倍率は借入額が大きくなるほど低下します。所得税は累進課税ですので所得が増えるほど手取り額は減少するからです。借入額が6,000万円を超えるような場合は、借入額に対する年収倍率は5倍程度までに抑えることをおすすめします(年収2000万円なら借入1億円程度まで)。

給与所得が、これから大きく上昇していく方もいると思いますので無理のない返済プランかどうかは、ご自身で判断するしかありません。返済リスクを抑えるためには、資金計画の余裕が大切であることは言うまでもありません。

筆者がかつて、城南エリアの7,000万円程度の新築マンション購入者の融資利用状況を調査したところ住宅ローンの抵当権設定なし(借入額なしと推察)の方が約2割もいて驚きました。同じ年収でも家族構成やライフスタイルで住宅ローンの返済に充てられる額は異なります。先行きの不透明な時期だからこそ、堅実な返済プランをたてることをおすすめします。

せっかく購入したマンションを終の棲家とするためには、借りた住宅ローンを返さなければなりません。住宅ローン金利は低水準ですが元本が減るわけではありません。まずは、家族のおおよその収支とライフプランをよく考えてみてはいかがでしょうか。