住まいを購入する際に多くの人が利用する住宅ローン。金利水準が低い今は、住宅ローンを活用して住まいを購入しやすい環境にあると言えるでしょう。

しかし、今回のコロナ禍や地震や豪雨などの自然災害が頻発するなど、先行きを見通すことは難しくなっています。

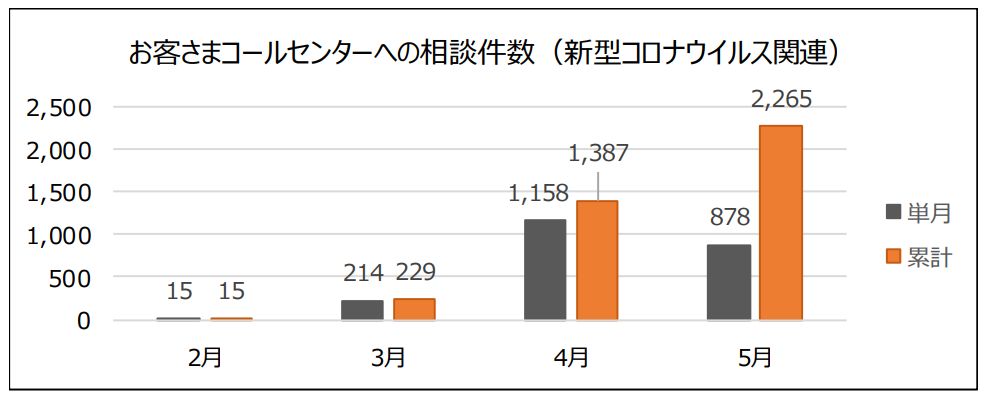

上記の図のように住宅金融支援機構で住宅ローンの相談件数が増えているように、収入が減少し住宅ローンの返済に困っている方も多い。今回は、住宅ローンを組む際に大切な家計のキュッシュフローとバランスシートについて考えてみたいと思います。

※住宅金融支援機構では、新型コロナウィルス感染症の影響により返済に困っている方向けに、返済方法の変更メニューを用意している。返済期間の延長や一定期間返済額を軽減すること、ボーナス返済の見直しなどに対応。窓口は、融資を受けた金融機関なので、返済が不安な方は相談してみてはいかがでしょう。

毎月のキャッシュフローが重要 頭金より大切な余裕資金、緊急事態に備え

筆者は、ファイナンシャルプランナーCFP®と中小企業診断士と不動産コンサルティングマスターの資格を保有しています。そのうち、お金の専門家であるファイナンシャルプランナーCFP®と経営コンサルティングの国家資格である中小企業診断士の2つの資格をほぼ同時期に取得しました。

その際の学びで気づいたのは、企業の経営管理と家庭の家計管理はとても似ているということ。どちらも収入が必要であり、また住居費・事務所費などの支出が避けられません。

企業も家計も上手く運営するためには、お金の流れであるキュッシュフローがプラスであること、資産と負債を差し引いた純資産が増えていく(バランスシートがプラスになっていく)ことが大切です。

リーマンショックの時にかなりの数の企業が倒産しましたが、その多くは資金繰りに行き詰まり、中には債務超過に陥って倒産しました。

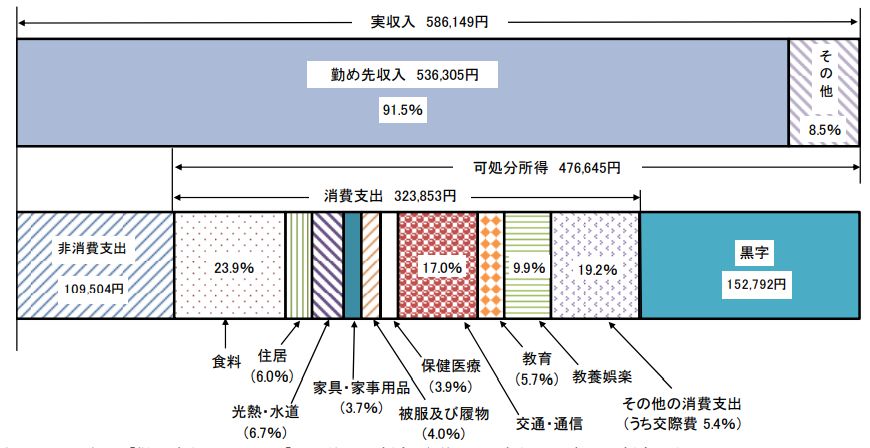

月々の生活を維持していくためには、毎月の可処分所得(収入から税金や社会保険料を除いたもの)内に支出が納まることが重要です。上記の表は総務省が実施している家計調査の「二人以上の世帯のうち勤労者世帯の家計収支 -2019年- 」ですが、黒字部分の152,792円の中に預貯金や住宅ローンの返済が含まれています。

マンションや一戸建てを購入した場合、毎月の住宅ローン返済以外に固定資産税や修繕費、管理費、駐車場代などがかかります。現在の月額収支がどうなっているかの概算を把握しつつ毎月の支出を考慮し堅実に住宅ローンを組むことが大切です。

また、教育費などの将来の資金準備も必要となります。筆者が大学に入学した昭和60年の国立大学の授業料は、25万2,000円、入学料は12万円でした。令和元年時点では、53万5,800円、28万2,000円と倍以上になっており教育費の負担は大きくなっています。

住まいを購入する際に、購入価格に充当する一定の頭金が必要になります(購入価格や収入によっては全額融資が出る場合もあります)。この際に、留意すべきは会社の倒産や病気の罹患などの不測の事態に備えて余裕資金を残して置くことです。

余裕資金のストックは、一般的に年収の半年分程度と言われていますが金利負担が少ない今の状況下であれば、1千万円程度ぐらいまでは繰り上げ返済せずストックしておいても良いと思います。余裕資金があればいざというときに返済に充てられます。公務員のような収入が安定している方でなければ、お金の備えは十分しておきましょう。

また、若い方で余裕資金が数百万円程度で購入予算が2000万円前後の場合、可能であれば諸費用含め全額ローンで組んだ方が良いと思います。困ったときに頼りになるのは余裕資金。借入額が大きくならなければ、資金を残す方を優先しましょう。

売りたいときに売れる、家計のバランスシートがプラスな状態をつくろう

次に家計のバランスシートについて、お話ししたいと思います。家計のバランスシートとは資産と負債と純資産をまとめたものです。左側が資産の一覧、右側が負債の一覧でその差額が純資産となります。純資産が大きくなれば資産が増えたことになります。

企業の決算書には、必ず貸借対照表というものがあります。左に資産の部、右に負債・純資産の部を表示します。資産の部は、大きく流動資産と固定資産に分けられます。流動資産は1年以内に資金化が可能な資産、固定資産は長期の使用性を持つもので上記では住宅と車が固定資産、それ以外が流動資産になります。

また、負債については、1年未満のものを流動負債、支払いが1年を超えるものを固定負債といいます。流動資産に対する流動負債を流動比率といいこの数値が大きいと資金繰りに余裕があることになります。例えば、負債4500万円を元本均一30年返済と仮定すると1年以内に返済する元本は150万円。余裕資金は1300万円あるので、当面の返済は問題ないといえるでしょう。

上記の表では、住宅の市場価格が5,000万円で住宅ローンは4500万円残っています。住宅価格―住宅ローンの額は500万円になりますので、このまま住宅を売却することによって負債を返すことが可能になります。また万が一、住宅価格が4000万円に下がったとしても、余裕資金が1300万円あるので手持ち資金の一部をローンの返済に充てることで売却が可能です。

一般的に頭金を相当額入れるケースは稀だと思いますので、当初は住宅価格―残債額は小さくなります。住宅ローンの返済が進み住宅価格が維持できれば残債が減ることで純資産は増えていきます。

平成26年全国消費実態調査 家計資産に関する結果(金融・宅地・住宅・耐久消費財等の資産合計)によれば、2人以上世帯の資産の平均値は、3491万円 中央値は、2238万円です。また、最も所得が高い分類の年収873万円~の方の純資産は、5,494万円となっています。

6000万円の新築マンション(80㎡ 家賃22万円想定)を賃貸・購入で比較 頭金600万円(諸費用別途)でシミュレーション 金利0% 25年返済 ※月額元本支払い18万円×12カ月×25年=5400万円

上記は、筆者が作成した家賃22万円相当の6000万円のマンションを金利0%と仮定し頭金10%(600万円)で25年間で返済した際の簡易シミュレーションです。便宜的に管理費・修繕費・固定資産税等を月額4万円とし、元本返済+維持費等が22万円になる条件で想定しています。

左図の資産価格が全く変わらない場合は、毎年元本返済分の216万円が純資産として増加し25年後には、住宅部分で5400万円の資産形成となります。

また、右図の資産価格が毎年90万円下落する場合でも純資産額は126万円ごと毎年増加し25年後の住宅ローン完済時点では、3150万円の資産形成につながります。

これだけの資産形成効果があるのは、金利負担を0で計算しているからです。現在は、住宅ローン控除によって(使えないケースもある)金利負担が実質的に0前後となっていますが、金利負担が年率3%であれば、5400万円の年間利息(年払い)は、162万円にも上ります。このケースだと毎年90万円資産価格が下落すると元本が減っても資産形成につながりません。

自己資金が十分あれば、頭金を増やして借入額を減らすことは可能です。資産価格が下落しても住宅ローン額が抑えられているため資産価格を残債が上回ることを防ぐことができます。

不動産価格は、経済情勢や社会環境に左右されるのである程度の変動は避けられません。余裕資金が十分準備できていない場合は、長期保有を前提に住宅を購入することをおすすめします。

筆者は、今でこそ定期的に家計のバランスシートを確認していますが、ファイナンシャルプランナーの資格を取得するまでは、家計の資産を把握していませんでした。家計簿などでキャッシュフローを把握しなくてもバランスシートの推移がわかれば収支はある程度把握できます。

これからマンションや一戸建ての購入を検討している方や住み替えを考えている人は、家計のバランスシートをつくってみることをおすすめします。今の資産状況を把握するだけでも現在の状況や課題が理解できます。

【編集後記】

住宅ローンのことを英語ではモーゲージローン(mortgage loan)と言いますが、ある本に「mortgage」の語源は、フランス語の「gage」(誓約)と「mort」(死)の組み合わせだと書かれていました。今でこそ誰もが利用する住宅ローンですが、戦争が身近にあった昔は今以上にローンを返済することが大変だったのでしょう。

コロナ禍は、持家であろうが賃貸であろうが避けられません。住宅ローンの始まりがあれば終わりあり。まずは、家計のキュッシュフローとバランスシートを確認して理想の住まいを考えてみてはいかがでしょうか。